<< クーポン債の理論(4) 最終利回り 1,2,3,4,5 >>

準備:金利の期間構造と割引き計算の復習

最終利回りを学ぶ前に、今回は「金利の期間構造」のシリーズで学んだことの復習をしつつ、次回の説明で用いる例を準備したいと思います。

現在の1000円、1年後の1000円、2年後の1000円・・・は、同じ1000円でも現時点でのありがたみが違います。「金利」はいわば、時点の異なるお金の間の交換レートです。そこで、金利の期間構造(1)では、各年限の金利を求めてみました。そこでの要点は、年限(何年間の貸し借りなのか)によって、年率の金利が変わってくるというものでした。

金利の期間構造(4)では、逆に、将来のお金を現在の価値に換算するために、金利を用いて割り引く練習をしました。そこでの要点は、1年後の1000円は1年物の金利、3年後の1000円は3年物の金利を使って割り引かなくてはならない、という点でした。

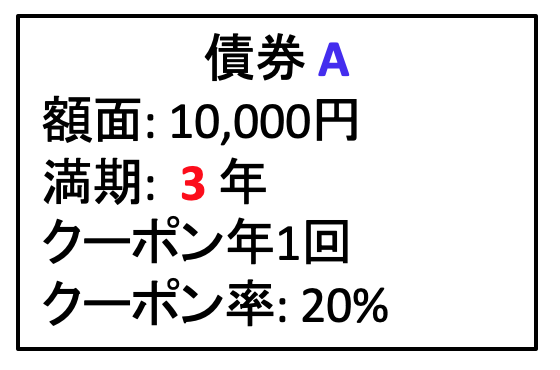

今回はまず、この点を復習しましょう。例えば今、債券Aとして、次のようなクーポン債を考えてみましょう。

額面が10,000円、満期までの期間が3年、クーポン・レートが20%のクーポン債です。クーポン債の理論(1)で勉強したように、このクーポン債のペイオフは、1年後に2,000円、2年後に2,000円、3年後に12,000円です。

この債券の現在価値を理論的に求めるには、1年物、2年物、3年物の金利が必要です。仮にこれが順に3%、4%、6%だったとします。このとき、債券Aの価格はいくらでしょうか。金利の期間構造(4)の内容をおさらいすると

![]()

となり、正解はおよそ13,866円です。

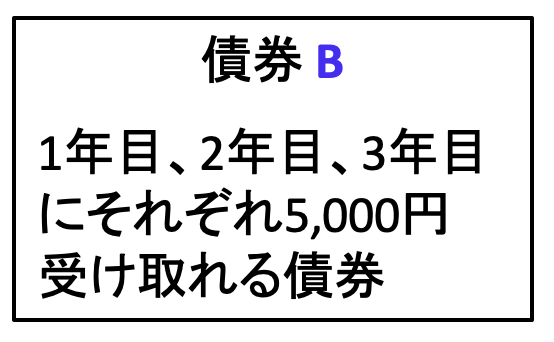

次の例です。次は「1年後、2年後、3年後にそれぞれ5,000円もらえる債券」の現在の価値です。この債券は債券Bと呼ぶことにしましょう。

市場の金利の設定は先ほどと同じ、「1年物、2年物、3年物の順に3%、4%、6%」ということにします。すると債券Bの価格は

![]()

より、およそ14,053円となります。「合計16,000円もらえる債券Aより、合計15,000円しかもらえない債券Bの方が高いのは変だ」などと思ってはいけません。1,000円は1,000円でも、もらえる時点が異なれば別物なのです。

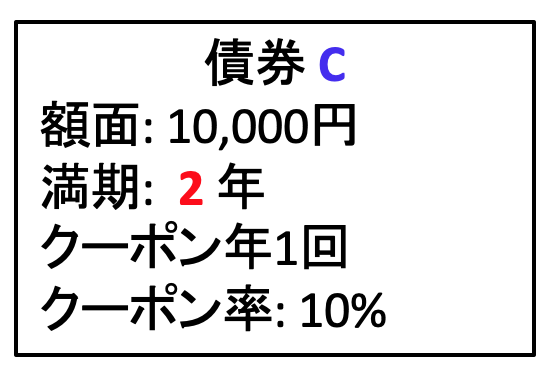

満期が短い債券でも練習しましょう。次の、債券Cはどうでしょうか。

こちらは満期2年なので、ペイオフは2回だけです。1年後にクーポン1,000円、2年後にクーポンと元本合わせて11,000円です。その価格は

![]()

となり、正解はおよそ11,141円です。

金利を使った割引き計算は思い出せましたか。準備が整ったところで、次回は最終利回りを定義しましょう。

>> 最終利回り(2)定義