イールド・カーブを求めよう

金利は、誰が、どれくらいの期間、どんな目的で借りるかによって変わります。今日はそのうち特に、「期間の長さ」によって金利が変わってくることについて勉強します。「そりゃあ、金利が年率1%と言ったって、何年も借りれば支払う利子は増えるだろう」と思った人がいるかもしれませんが、そういう意味ではありません。「年率何%」というところが、何年借りる契約なのかによって変わってくるのです。

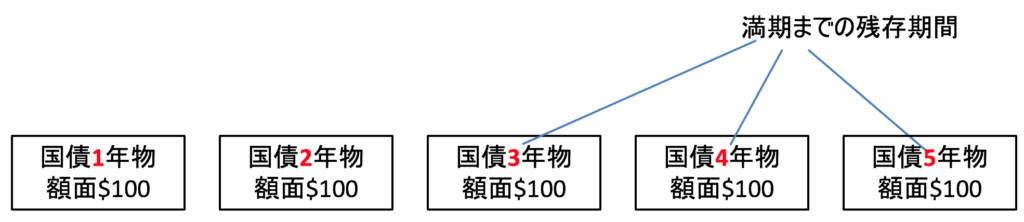

このことを理解するため、政府の借金である国債を考えましょう。今、額面が100ドルの米国国債が、満期1年の物から満期5年の物まで、5種類あるとします。例えば「3年物」は、今から3年後に100ドル支払われる国債です。途中のクーポン払いはありません。

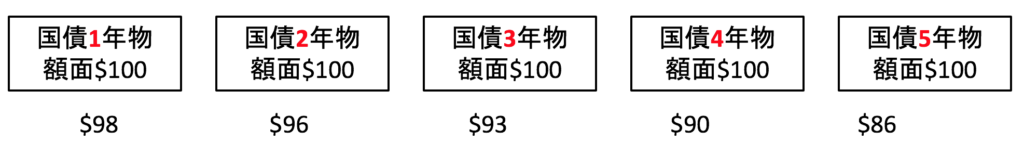

満期までの年限が異なれば値段も違います。今日の例では、1年物から5年物まで、順番に98ドル、96ドル、93ドル、90ドル、86ドルで取引されているとしましょう。それぞれの債券の下に、価格を表示します。

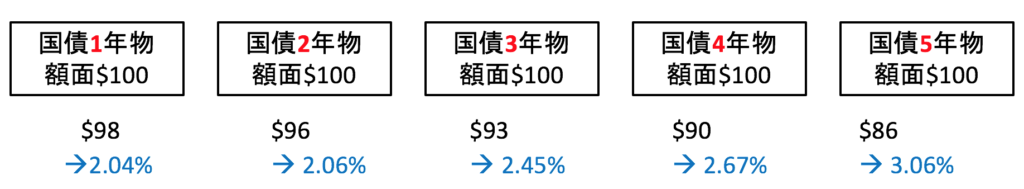

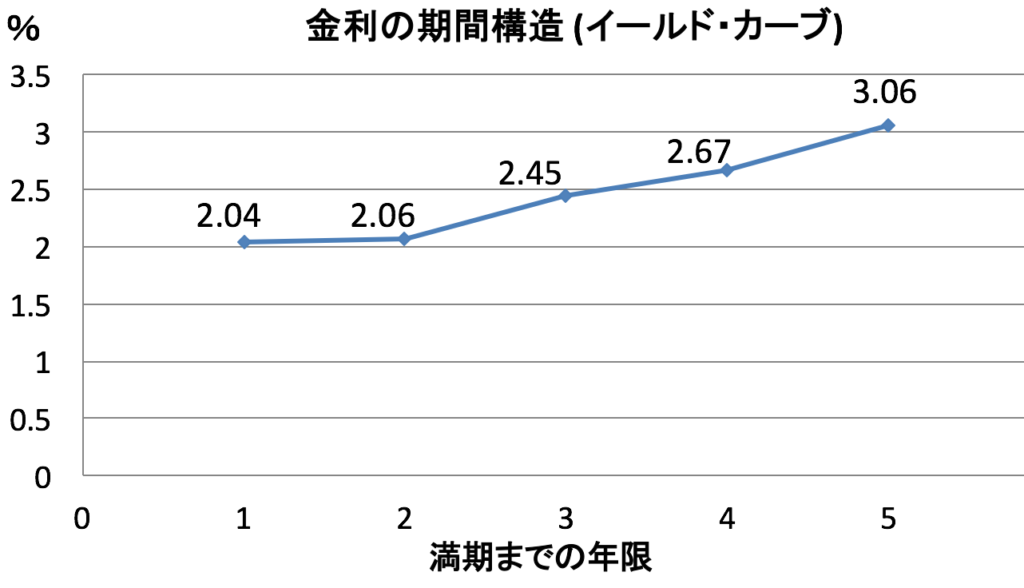

この例のように、満期が遠いほど安くなるのが普通です。満期が遠いほど、額面100ドルを受け取るまでの待ち時間が長くなるからです。この5種類の債券に関して、価格から金利を計算すると次の図のようになります。1年物は年率2.04%、5年物は年率3.06%です。

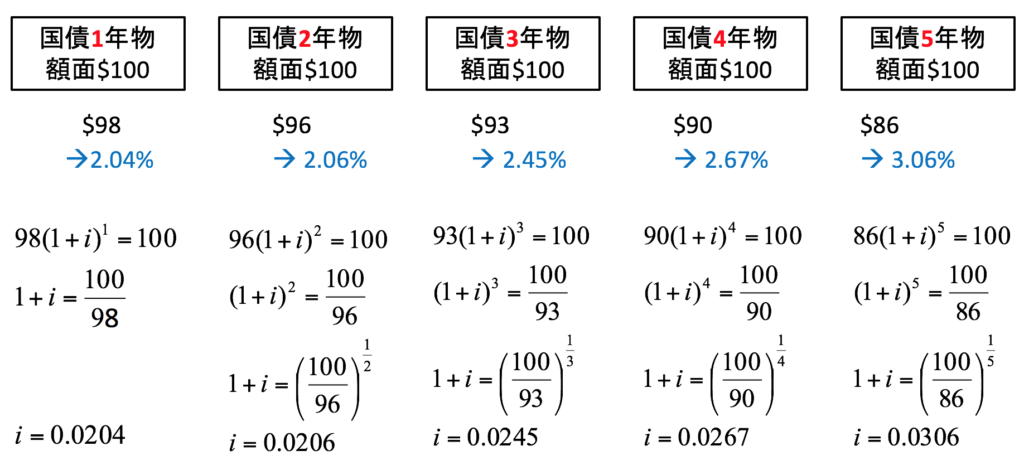

金利の逆算の仕方は以前も説明しましたが、次の図にも計算式を載せておきます。例えば3年物であれば、今93ドル貸せば、3年後に100ドル返ってくるということなので、年率の金利を![]() とおけば

とおけば![]() ですね。これをスマフォの電卓やエクセルで解くと

ですね。これをスマフォの電卓やエクセルで解くと![]() (2.45%)となります。他の年限でも考え方は同じです。

(2.45%)となります。他の年限でも考え方は同じです。

このように、借りる期間が何年かによって、1年当たりの金利が変わってきます。そこで、「何年間なら、年率何%」というふうに、年限ごとに金利を記したものを「金利の期間構造 (term structure)」と呼びます。金利の期間構造は横軸に年限を取ってグラフとして表すこともできます。次の図を見てください。グラフとして表したものは、イールド・カーブ(日本語で「利回り曲線」)と言います。

この例では、イールド・カーブは緩やかな右上がりとなっています。しかし、債券価格が変化すれば、イールド・カーブも動きます。そして、もっと急な右上がりになったり、水平に近くなったり、右下がりになったりすることもあります。次回はそのようなイールド・カーブの変化を勉強しましょう。

>> 金利の期間構造(2)イールド・カーブの変化