目次へ

>> 1,2,3,4,5,6,7,8

バリュー株・グロース株3

グロース株という言葉には、「株価が割高なのは成長が見込まれているからだ」というニュアンスが込められています。たしかに、「これから成長する企業と考えられているかどうか」は、バリュー株かグロース株かを決める1つの要因です。でも実は、バリュー株かグロース株かを決める要因はもう1つあるのです。以下では、前回勉強した「株価配当比率」に基づいてそれを説明したいと思います。

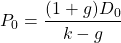

「株価配当比率」を、「配当割引モデル」によって理論的な式で表してみましょう。以前説明したように、配当割引モデルが示唆する株価は、

(ここで、

は今期の配当、

は予想される配当の成長率、

は割引率です。)よって、株価配当比率は、これを今期の配当額で割った

です。

は分母にあるので、

が大きいほど株価配当比率は小さくなります。また

は、分母にある場合でもマイナスがついているので、

が大きいほど株価配当比率は大きくなります。この式にもとづけば、ある株がバリューかグロースかを決める要因は、実は2つあることに気づきます。配当の成長率

と、割引率

です。

が大きい企業の株は、株価配当比率が高くなります。

が大きい企業は、現在は配当が少なくても、将来はどんどん増えると期待されるので、株価の方は高めになるからです。イメージとしてはひと昔前のMicrosoftですね。逆に、

が小さい企業、何年経っても配当がほとんど増えないと思われる企業は、株価配当比率が低めです。イメージとしては、定番の食品や医薬品を毎年コンスタントに売っている企業です。前者を「成長企業」、後者を「成熟企業」と解釈するなら、「グロース株=成長企業」「バリュー株=成熟企業」と解釈できます。

一方で、株価配当比率にはもう1つ、全く別のものが影響します。投資家の割引率

です。

は、投資家が高いリスク・プレミアムを要求する株であるほど大きな値をとります(

第5回参照)。将来の配当の期待値がいかに高くても、リスクも高いと思われれば、大きな

で割り引かれて、株価は低めになるのです。

が高い企業の典型は、不景気になると業績がいっきに下がる、高級車、ヨット、自家用ジェット機などの会社や、外資系の投資銀行です。不況の影響を受けやすい企業はリスクが高いとみなされます。将来の期待配当は大きく割引かれ、株価は安くなります。

逆に、

が低い企業の典型は、景気変動の影響を受けにくい企業です。例えばハンバーガーやコーラ、歯磨き粉や電力など、景気が良くても悪くても一定の需要が見込まれるような、生活必需品の会社がこれに当たります。将来の配当の不確実性が比較的小さいため、割引率

は小さめとなり、株価は高めとなります。

「リスクとは何か」というテーマは、ファイナンスにおける一大テーマです。ここでは「例えば景気との関係」と言いましたが、他にも様々なリスクがあり得ます。ただ、リスクの正体がなんであれ、投資家たちが何らかのリスクを懸念する企業は

が高く、株価は低めとなり、株価配当比率が低くなることは確かです。この場合、「バリュー株=ハイリスク・ハイリターンの株」「グロース株=ローリスク・ローリターンの株」と解釈できます。

実際には

と

の両方が「株価配当比率」に影響します。バリュー株かグロース株かという1次元の話に見えて、実はその背後で

と

という2つのものが影響していることが、理解を難しくしているのです。配当割引モデルは、そこを見える化してスッキリ理解させてくれます。

配当割引モデルは、コーポレート・ファイナンスでも多用されるモデルですので、ぜひ覚えてくださいね。(おわり)

![]()

![]()